אין דבר כזה, ״הערכת שווי אובייקטיבית״, וכל הערכה כזו תלויית אסטרטגיה עסקית ואסטרטגיית מימון.

(המאמר בגירסתו העברית התפרסם לראשונה באתר לסטארטאפ)

״התוכל לומר לי, בבקשה, לאן עלי לפנות מכאן?״ אמרה אליס

״זה תלוי במידה רבה לאן ברצונך להגיע״ ענה החתול״

לאחרונה פנה אלי לקוח בבקשה לערוך עבורם הערכת שווי; החברה זקוקה להערכה זו לקראת סבב הגיוס שהיא מתכננת

״ובכן,״ אמרתי, ״מה מטרותיכם בסבב הגיוס הנוכחי?״

התשובה לשאלה זו תגדיר את תהליך הערכת השווי, את תוצאותיה הנומינליות, וחשוב מכל, את סיכויי הצלחתה: יצירת הבנות משותפות בין משקיעים לבין בעלי המניות, והבאת הסבב לסגירה.

זאת משום שהערכת שווי, בשילוב האסטרטגיה שבבסיסה, תגדיר לא רק את סכום הכסף שיוזרם לחברה, אלא גם את אחוז הבעלות שיימסר למשקיעים.

גיוס: מניעים

לחברות עשויים להיות מניעים שונים לגיוס, כתלות בבשלותן ובשלב החיים הנוכחי שלהן, אבל במיוחד בתלות בתכניותיהן לעתיד, והפוטנציאל שאלה מייצרות למשקיעים חדשים.

בין המניעים האפשריים:

מימון ראשוני (הנבטה - Seed), מיועד למחקר ופיתוח ראשוניים, למציאת מתאם מוצר שוק

סבבים מוקדמים אלה מאופיינים בסיכון גבוה באופן קיצוני ובאי וודאות, שבתורם משפיעים על שוויים נמוכים. פעמים רבות שוויים אלה נגזרים מדינמיקת שוק והשוואה לעסקאות מקבילות יותר מאשר על נתונים פיננסיים של החברה - אלה פשוט אינם בנמצא.

סבבים מתקדמים, המיועדים לצמיחה מהירה

בסבבים מאוחרים אלה, משקיעים מזרימים הון על מנת לבנות מאמצי שיווק ומכירות, או על מנת לעבור לייצור המוני (בין אם מדובר בייצור פיזי או בשירותים דיגיטליים).

סבבים מאוחרים למימון פרוייקט ספציפי

לעתים, פירמות נוטות לגיוס הון למימון פרוייקט מוגדר, נפרד מההתנהלות היומיומית של העסק. חברות נדל״ן המפתחות נכס הן דוגמא טובה, וחברות אחרות המקדמות יזמות פנימית: מוצר חדש ונפרד, פרוייקט פנימי שנתפםס כבעל פוטנציאל משמעותי (ובמקביל לצרוך הון).

סבבים שניוניים (Secondary funding rounds)

אלה סבבי גיוס בהם משקיעים חדשים נכנסים במקום בעלי מניות קיימים או חלקם. אלה האחרונים מעוניינים להאיץ את מימוש השווי מהשקעתם במזומן או בשנות עבודה, תוך הקטנת משמעויות מס. הכסף שנכנס במקרה זה אינו מיועד לפעילות החברה, אלא לכיסי הבעלים הקיימים, כאשר המשקיעים מצפים לחלוק בהמשך ההצלחה ותזרימי המזומנים העתידיים.

ערוצי מימון והעדפות משקיעים

שווקי ההון מציעים ערוצי מימון רבים, אך חשוב לזכור שהם לא נולדו שווים. הם שונים בשלב החיים של החברות אותן הם מממנים, בסכומי ההשקעה, ובמאזן הסיכוי סיכון שלהם.

משקיעי הון סיכון

משקיעי הון סיכון, כפי ששמם מרמז, ייקחו סיכון משמעותי. בתמורה, עליהם לקחת נתח משמעותי בבעלות על החברה. בזמן שהם בוחנים את ההזדמנות שחברתכם מציגה, הם מחפשים סימנים לכך שההנהלה מסוגלת לעמוד במשימה, שהפתרון פונה לשוק מספיק גדול, ושאתם בונים יתרונות משמעותיים שיעמדו מול תחרות עתידית. משקיעים אלה מתחילים בחברים ומשפחה, ועולים בסדרי הגודל לקרנות הון סיכון, קרנות השקעות אסטרטגיות, ומכשירי השקעה מוסדיים. וככל שתפנו למשקיעים מוקדם יותר, כך יגדל הנתח אותו הם יקחו בחברה (ובהתאמה, ירד השווי).

מימון לא מדלל

בכפוף לסבילות של ההנהלה לביורוקרטיה, קיימים ערוצי מימון לא מדללים, שכפי ששמם מרמז אין להם משמעות בבעלות על החברה*.

ערוצים אלה מוצעים על ידי מדינות, ארגונים בין לאומיים, קרנות דו-לאומיות, ועוד. לעתים מוצעים מענקים, ולעתים, כאמור, נדרשים תמלוגים. חלק מהערוצים מעודדים שיתופי פעולה חוצי גבולות המקדמים בניית שרשראות אספקה וערך. * הדיון על שווי החברה ייקח בחשבון תוצאה מוצלחת של מימוש ערוצים אלה, ופחות ייערך לקראתו. לתשלומי תמלוגים, ככל שיהיו, יש השפעה על רווחיות עתידית של החברה, ומכאן לשווי הנגזר מהתזרים. מנגד, מגבלות על בעלות ומיקום קניין רוחני עשויות להשפיע על מאדר המשקיעים הפוטנציאלי, ולהקטין את התחרות על החברה, ובכך להקטין את השווי שניתן להגיע אליו בגיוס או במכירה.

חוב

יש שיטענו שהלוואה בריבית היא אחד המקצועות העתיקים ביותר, ואכן, מימון באמצעות חוב הוא כלי אפקטיבי גם היום. אמנם, חשבון העו״ש והבנק המנהל אותו אינם תמיד הכתובת הראשונה או הטובה ביותר למימון באמצעות חוב. ערוצים אפשריים אחרים: קרנות חוב(venture lending) , בנקים להלוואות (Merchant Banks), ושחקנים נוספים מבינים סיכון וסיכוי מהם, יודעים לבצע חיתום להלוואות כאלה כך שהסיכוי להחזר גבוה, ויודעים לדרוש בטוחות שיזמים מוכנים לסכן (מניות, למשל).

ייתרון חשוב - מעבר לזמינות ההון בערוץ הזה - הוא מגן המס על תשלומי הרבית, שמגדילךים את הרווח, וכתוצאה מכך גם את השווי של החברה.

החזרי משקיעים (ROI) - ואתם

כבר אמרנו שמשקיעים שונים זה מזה בהחזר על ההשקעה שהם דורשים, על מנת לעמוד במדיניות הסיכוי / סיכון שלהם. תעשיות וסוגי משקיעים שונים מכתיבים מכפילים (דרך למדוד החזר על ההשקעה) שונים. מדוע זה מעניין יזמים מתחילים, או כאלה בשלבים מתקדמים יותר?

הון סיכון - שרשרת המזון

שאלה חשובה ופוקחת עיניים שיש לשאול לגבי כל משקיע שנכנס לחברה, היא מה אסטרטגיית היציאה שלהם. התשובה משתנה ככל שמתקרבים להנפקה לציבור.

הנבטה (Seed) ⬅︎ סבבים מוקדמים ⬅︎ סבבים מאוחרים ⬅︎ הנפקה

ככל שהשלב בו אתם נמצאים מתקדם יותר, נכנסים משקיעים גדולים יותר ומזרימים סכומים גדלים והולכים. בה בעת הם מצפים לסיכון הולך ויורד, ובהתאמה גם למכפילים יורדים. זו שרשרת המזון של הון הסיכון, המתווה את אסטרטגיית היציאה של משקיעים: כל אחד בתורו מצפה שמשקיעים מאוחרים יותר יקנו אותו החוצה, ויאפשרו לו מימוש.

כדי שהשרשרת הזו לא תיקטע, כל חברה צריכה לבנות ולעקוב בקפדנות אחרי מפת דרכים שהיא בונה, ובייחוד, הקצב בו השווי שלה צומח. משקיעים מוקדמים חייבים להבין את מפת הדרכים הזו ולהשתכנע ביכולתכם לממשה על מנת להביא אתכם לשווי הנדרש בסיבוב הבא.

הקצב בו על החברה לגדול והשווי לעלות הוא תלוי תעשייה ותקופה: לוחות זמנים, מימון נדרש, מכפילים עתידיים שונים ימשכו סוגי משקיעים שונים (ולכן יש לכוון לסוג המשקיעים הנכון, מראש).

בעוד שמשקיעים פיננסיים האופייניים לשלבים מאוחרים פחות סלקטיבים בתעשייה בה הם משקיעים, משקיעים אסטרטגיים הפועלים בצורה מתוחמת יותר נוטים להביא מומחיות ומיקוד, ולפעמים גם מוטיבציות שאינן פיננסיות גרידא, במיוחד אם הם מקדמים פעילות סינרגטית לשלכם.

כעת, משהגדרתם ממי ברצונכם לגייס, באפשרותכם להבין טוב יותר מה מצופה מהחברה על מנת שהסבב יצליח:

מה השווי הצפוי בסבב הגיוס הבא

מהם אבני הדרך התפעוליות והפיננסיות שעליכם להשיג

זה הזמן לבנות את תכנית העבודה ותקציב הפעילות שיובילו את החברה לעמידה ביעדים אלה.

אסטרטגיה ותכנית

כשם שאסטרטגיות שונות זו מזו, כך משתנים התוכנית והתקציב המממשים אותן. מרגע שבחרתם את סוג המשקיעים והגדרתם את יעדי החברה בהתאם, אתם יכולים לבנות תוכנית עבודה שתוביל למימושם.

למשל:

הכנסות וצמיחה

משתמשים פעילים

שווי חוזה שנתי

עלות הרכשת לקוח, שווי חיי לקוח

הצוות שלכם צריך להתחייב ליעדים אלה, או אחרים דוגמתם הרלוונטים למיזם ולסביבה העסקית שלכם. מנהלים יצטרכו לתכנן ולתקצב פעולות שיווק, תשומות פיתוח וייצור. עליהם להגדיר כח אדם ומשאבים אחרים הנחוצים למימוש התוכנית.

המספרים שברצונכם להפיק מהתרגיל הזה - התוכנית העסקית שלכם:

איך לחשב, ולהצדיק, את סכום ההשקעה שאתם צריכים. בקצרה, זהו סכום התזרימים השליליים למשך התקופה.

מהן התוצאות הפיננסיות המתוכננות למשך התקופה, ובמיוחד, מהם תזרימי המזומנים?

מה הצמיחה שברצונכם לייצר

לקוח מתוך הפוסט גיוס הון למיזם - המדריך המקוצר

סכום הגיוס הנדרש בדוגמא (393); סכומי הרווח (הפסד) הצפויים ברבעונים הראשונים (86), (92), (96), וצפויים להתאזןן ברבעון השישי, ולאחר מכן לצמוח בקצב של 28% בכל רבעון בשנה השלישית.

בדוגמא שלעיל לא הודגמה צמיחה מתמשכת, או סופית (Terminal Growth) שהיא הצמיחה המצופה מחברות בשלות ויציבות באותן תעשייה וגיאוגרפיה.

חישוב השווי

משהתקציב ותכנית העבודה מוכנים, ניתן לבצע הערכת שווי ראשונית.

הערכת שווי זו תעשה שימוש בשיטת היוון תזרימי המזומנים העתידיים (DCF - Discounted Cash Flows) ותעשה שימוש בפרמטרים הבאים, (בחלקם סובייקטיבים):

תחזית התזרים לתקופת הפרוייקט

תחזית הצמיחה המתמשכת לאחר תקופת הפרוייקט

עלות משוקללת של ההון (חוב ומניות), לפרוייקט המסויים הזה

השווי הוא סכום כל התזרימים העתידיים בתוספת שווי הפעילות לשנים שמעבר לפרוייקט (Later Years), והכל מהוון לזמן ההערכה, בשיעור עלות ההון המשוקללת:

שימו לב לחישוב הערכים הבאים:

עלות ההון המשוקללת - WACC - Weighted Cost of Capital מחושבת כממוצע המשוקלל בין הריבית על חוב לבין עלות ההון:

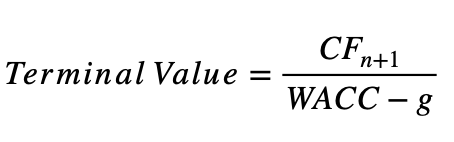

שווי הפעילות השיורי (כלומר ל שנים לאחר תקופת הפרוייקט), מחושב על פי הנוסחה הבאה:

כאשר: CFn+1 תזרים המזומנים בשנה שלאחר הפרוייקט - בדוגמא שלנו $1,041 WACC עלות ההון המשוקללת - בדוגמא שלנו 30% g הצמיחה המשוערת לטווח ארוך - בדוגמא 10%

כלומר, השווי השיורי במקרה שלנו הוא:

______

שווי הפעילות כולו מהוון את סך התזרימים, כולל שווי הפעילות המאוחרת, שוב על פי עלות ההון המשוקללת.

והנוסחה לחישוב :

באקסל נעשה שימוש בנוסחה

=NPV(G9*(1+C19)/(E18-E19)

ותזרים המזומנים המהוון - שווי החברה - יהיה $1,538

אחוזי בעלות - סיבוב ראשון

כמות המניות שיקבלו המשקיעים, על פי תחשיב זה: 20%, שהם תוצאת החלוקה של הסכום המושקע (393) בשווי הפעילות בתוספת ההשקעה (1931=1538+393) - המכונה גם שווי לאחר הכסף.

(1538+393)/393 = 20%

שווי ואחוזי בעלות - סיבוב שני

מקרה היפותטי: נניח שהחלטתם לפנות למשקיעים שהעדפותיהם מעט שונות: הם משקיעים סכומים גבוהים יותר ($1M), אך דורשים יותר אחוזים בחברה (25%).

איך זה ישפיע על השווי של החברה, ובעצם על האסטרטגיה, והתוכנית שתנקטו בה?

ננתח מהסוף להתחלה:

ראשית, החלק הקל. ידועה ההשקעה, וידוע החלק בחברה שהם לוקחים:

1,000/(V+1,000) = 25%

מכאן נגזר שווי הפעילות לפני הכסף:

V = 1,000/.25-1000 = 3,000

זה אומר, שעלינו לבנות תקציב שאכן ישיג את היעדים שיובילו את החברה לשווי הרצוי, דהיינו $3M לפני הכסף. יש לזכור כי המשקיעים האלה לא באו למלא את כיסי בעלי המייסדים, אלא כדי להצמיח את החברה.

בהנחה שתכולת המו״פ תשאר קבועה, פחות או יותר, נקצה יותר משאבים למאמצי השיווק והמכירות, תוך הצבת יעדים שאפתניים יותר:

סיכום

בדוגמא שלעיל הדגמתי כיצד העדפות שונות של משקיעים מכתיבות תכנית אגרסיבית יותר שבתורה תצדיק שווי גבוה יותר.

זה אינו התרחיש היחידי האפשרי, אך אני מקווה שהצלחתי להמחיש את הדינמיות המובנית לתוך התכנון האסטרטגי והגיוס, והקשר ביניהם.

לטובת הפשטות, נמנעתי משיקולים רבים נוספים, וביניהם:

כמה חוב לקחת, וכיצד זה עשוי להשפיע על רווחיות החברה ושווייה, כמו גם על הסיכון אותו לוקחים בעלי המניות

מה השינויים הצפויים בהון החוזר, המכונה לעיתים גם ׳מחיר הצמיחה׳.

פחת

כל אלה משמעותיים בניתוח של מקרי אמת, וישפיעו על הערכת השווי, איזה סכום תגייסו, ואיזה אחוז מהחברה יעבור לידי המשקיעים החדשים.

עוד נקודה חשובה: הניתוח שלעיל מבוסס על ׳תרחיש אמצע׳ ללא בחינת סבירות התוצאות, שהרי נאמר שהאקסל יכול לסבול הכל, אבל משקיעים בהחלט יבחנו חברות דומות הפועלות באותם שווקים ובאותן תעשיות, על מנת לשים בפרספקטיבה את תחזיות ההנהלה.

אם אתם מעוניינים בבניית אסטרטגיות הצמיחה והגיוס שלכם, דברו איתנו.

Comments